確定申告において、事務負担が軽いという点から、利用している方も多いのが白色申告です。

今回は、白色申告について詳しく解説していくとともに、記帳義務化になったことで、注意しておきたい2つのポイントについてもお話していきたいと思います。

白色申告とは?

個人事業においての確定申告には、白色申告と青色申告があり、白色申告は、青色申告より簡単な申告方法にて確定申告ができるものです。1年間の売り上げから、1年分の経費を差し引いた事業所得額に応じて税金を支払うというものになります。

確定申告の際には、申告書の他に、収支内訳書の提出が必要となります。

白色申告のメリットとデメリット

白色申告について理解するためには、白色申告のメリットとデメリットを知っておく必要があるでしょう。以下に、もう1つの申告方法である、青色申告と比べた場合のメリットとデメリットについてご紹介していきます。

メリット

・事前に申請する必要がない

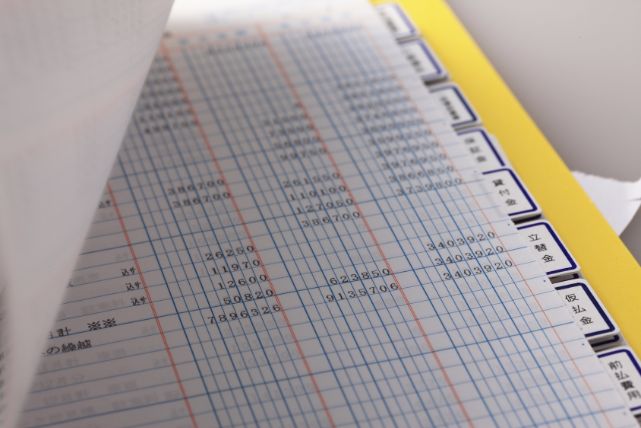

・簡易簿記にての記帳で済む

白色申告の大きなメリットとしては、簡易簿記にての記帳で良いということです。青色申告の場合は、複式簿記にての記帳が必要となるため、会計ソフトなどを用いて作成しない場合には、記帳が複雑になります。

デメリット

・特別控除などの特典がない

・赤字の繰り越し不可

・専従者給与を経費としておとせない

白色申告のデメリットとしては、青色申告に比べてさまざまな特典が受けられないことでしょう。複式簿記にて記帳する必要があり、事前申請必須とはなりますが、年収額が多い方ほど、青色申告を選択する方がメリットが大きいといえます。

記帳の義務化について

それでは、2014年から変更となった記帳の義務化についてお話していきたいと思います。記帳が義務化されたことにより注意すべき点は、2つあります。

まず1つ目は、帳簿への記帳についてです。

事業所得額に関わらずすべての方が対象

2014年までは、「事業所得額が300万円以下」・「白色申告者」である場合、帳簿記入の義務はありませんでした。つまり、1年間の売り上げ-経費=事業所得となる額が、300万円以下だった場合は、簡易簿記による帳簿の記帳が必要なかったのです。

しかし、2014年以降は、帳簿の記入や保存制度対象となる条件が拡大されたため、たとえ300万円以下の事業所得であっても、帳簿を記入しなければならなくなりました。

ただ、記入した帳簿については、確定申告時に、税務署へ提出する必要があるわけではありません。あくまで、税務調査が入った際に、提出できるよう保管しておきましょう、ということなのです。

税務調査なんて滅多に入るものではないと思われがちですが、いざ税務調査があった場合、帳簿がなければ、納める税金額が増えることになります。そのため、必ず提出する必要がなくとも、帳簿に記入するようにしておきましょう。

レシートや領収書は必ず保管すること

記帳が義務化されたことによる注意すべき2つ目のポイントは、レシートや領収書の保管となります。

事業所得額は、売り上げから経費を差し引いたものであるとお話いたしましたが、その経費を証明するためには、レシートや領収書を保管しておく必要があります。経費は、その証憑となるレシート・領収書があってこそ、認められるものです。税務調査の際、経費として帳簿に記入していたとしても、それに対する領収書などが無い場合は、経費として認めてもらえないのです。

税務署が調べることができるのは、現在から7年前までとなっています。日ごろからの帳簿記入、レシートや領収書などの保存は、徹底して行うようにしましょう。